Robo advisor: ¿qué hay detrás del asesor virtual de inversiones?

Si deseas invertir tu dinero de forma rentable, hoy en día encontrarás innumerables asesores online, blogs financieros y canales de YouTube que te proporcionarán no solo los conocimientos previos necesarios, sino información detallada sobre el camino que debes seguir en tu estrategia de inversión. El robo advisor, lanzado en 2013, es el primer sistema que no solo ofrece consejos sobre los fondos negociados en bolsa, sino que también puede hacerse cargo de todo el proceso de gestión de activos (según sea necesario). Pero ¿qué hay exactamente detrás de este moderno tipo de asesor de inversiones? Y ¿qué diferencias existen entre cada uno de los proveedores?

¿Qué es un robo advisor?

El término “robo advisor” está compuesto por las palabras robot y advisor (“asesor”) y representa a una serie de empresas del sector de la tecnología financiera (las llamadas “fintechs”) que digitalizan los clásicos servicios de los consultores financieros. Esto implica el uso de plataformas especiales online que ayudan a los inversores privados a compilar una cartera de productos de inversión, a controlarla automáticamente mediante algoritmos y a adaptarla a la evolución del mercado financiero según sea necesario. El término “robo advisor” se utiliza tanto para el proveedor como para su plataforma.

Las fintechs son empresas que han cambiado el sector de los servicios financieros con tecnología innovadora. El término se compone de las palabras inglesas “financial services” (servicios financieros) y “technology” (tecnología) y se utiliza comúnmente como término colectivo para hacer referencia a tecnologías modernas en el sector financiero.

¿Cómo funciona un robo advisor?

Todo comienza cuando el inversor proporciona información sobre su situación financiera actual en la página web de un robo advisor, así como sobre sus objetivos e ideas en relación con una inversión. La disposición del inversor a asumir riesgos juega un papel crucial en este sentido. Solo si el robo advisor la conoce con exactitud, puede incluir los productos de inversión adecuados en la cartera del cliente.

Cuanto más arriesgado sea un inversor y más tiempo esté dispuesto a invertir sus activos, más valores de sectores de riesgo incluye el robo advisor en la cartera del cliente. En función de la información personal ofrecida por el cliente, se selecciona una estrategia de inversión personalizada en forma de paquete consistente en varios productos financieros. Muchos proveedores ofrecen la posibilidad de aumentar o disminuir posteriormente el nivel de riesgo.

Para elaborar una estrategia de inversión adecuada, el robo advisor suele utilizar estadísticas y ratios financieros, comparando estos valores con los objetivos declarados del inversor y seleccionando en consecuencia los valores de la cartera. Dependiendo del tipo de robo advisor (ver más abajo), este no solo sugerirá la estrategia adecuada, sino que también podrá ofrecer la opción de gestionar toda la inversión, decidiendo en qué sectores y en qué regiones del mundo invertirá y qué bonos o acciones comprará. La tecnología que hay detrás de los robo advisors varía de un proveedor a otro.

La cartera de inversión la constituyen los fondos indexados cotizados, también conocidos como ETF (Exchange Traded Funds). Se trata de fondos que replican los movimientos de un índice (como el DAX, el MSCI World Index o el Euro Stoxx) y, por lo tanto, se gestionan de forma pasiva. El robo advisor los combina con los clásicos fondos gestionados activamente, como los de la gestora americana Dimensional. Utilizando algoritmos, el robo advisor calcula de forma independiente el ratio de los dos tipos de fondos que quedarán al final en una cartera. El objetivo es siempre la combinación óptima de oportunidades y riesgos.

En la gestión activa, las decisiones de inversión se dejan en manos de un gestor de fondos profesional y es él quien decide qué valores comprar para obtener el mayor rendimiento posible para el inversor. En cambio, los fondos de inversión gestionados de forma pasiva son fondos indexados en los que el índice (por ejemplo, el índice de acciones alemán DAX) determina la composición de la cartera de inversiones. Para ello, el índice se replica por ordenador.

A veces, el robo advisor también se encarga, automáticamente, del reequilibrio (rebalancing) de los sistemas. No es raro que la cartera cambie con frecuencia pues las fluctuaciones en el valor de los fondos hacen que estas se desvíen de la estrategia inicial. Las partidas que han aumentado significativamente de valor deben venderse a prorrata. Las partidas que han perdido valor, por otro lado, deben comprarse a prorrata. De esta manera, se restablece el perfil original de riesgo-rentabilidad de acuerdo con la estrategia de inversión deseada. El robo advisor devuelve a la cartera al equilibrio correcto.

¿Qué tipos de robo advisors existen?

La gestión de activos basada en algoritmos ofrece muchas ventajas, pero hay que tener en cuenta que las características de las que se beneficien los inversores privados dependerán del tipo de robo advisor que utilicen. Se distingue entre sistemas full service, half service y self service.

Full service robo advisor

El full service robo advisor se encarga de todos los aspectos de la inversión de dinero: propone una estrategia de inversión, se hace cargo de la gestión completa de los activos y se encarga de forma independiente del reequilibrio con el fin de restaurar la estructura de inversión original si es necesario.

Half service robo advisor

Como su nombre indica, este robo advisor ofrece un servicio limitado. A pesar de que realiza la intermediación de productos de inversión para su cliente como parte de una estrategia de inversión, tan pronto como la estructura de inversión necesita ser ajustada (reequilibrada) se requiere el consentimiento del inversionista. Si utilizas este tipo de robo advisor, no renuncias completamente a la gestión de tu inversión.

Self service robo advisor

Este tipo de robo advisor puede ser visto como una especie de asesor. Solo da al inversor consejos sobre el tema de la inversión. Sin embargo, la gestión de activos (apertura de cartera, compras, ventas, reequilibrio) debe ser gestionada en su totalidad por el propio inversor.

¿Para quién es adecuada la inversión a través de robo advisor?

Básicamente, un robo advisor es adecuado para todos aquellos que quieren invertir dinero a largo plazo y de forma significativa y necesitan apoyo profesional en sus decisiones de inversión. Aquellos que hacen uso de la gestión virtual de activos deberían tener conocimientos previos sobre el tema para poder evaluar mejor las propuestas de inversión. Sin embargo, en comparación con la autogestión, el inversor no tiene que ocuparse él mismo de los escenarios individuales y de las consiguientes decisiones. Un full service robo advisor decide por sí mismo qué es lo mejor para la estructura del sistema y realiza automáticamente la reasignación durante todo el tiempo de funcionamiento de este.

Si deseas obtener beneficios en el mercado de capitales, debes invertir a largo plazo. Esta especie de ley fundamental de la inversión también se aplica al robo advisor y a las estrategias de inversión basadas en algoritmos. Por ejemplo, si solo deseas invertir tu paga extra durante un año, debes considerar otras alternativas. Un robo advisor es principalmente adecuado para la acumulación de activos a largo plazo.

La gestión automatizada de activos también es adecuada para todos aquellos que tienden a tomar decisiones emocionales a la hora de invertir dinero. En caso de fluctuaciones de precios, por ejemplo, las acciones se venden a menudo con demasiada rapidez por miedo a las pérdidas. Los programas informáticos, por su parte, toman decisiones basadas en métricas, sin ninguna emoción y, al mismo tiempo, ofrecen una gestión dinámica del riesgo para mantener estable la estrategia de inversión.

¿Para quién no son adecuados los robo advisors?

El robo advisor no es la primera opción para los inversores con objetivos de inversión a corto plazo. Aunque la cuenta de valores puede cerrarse en cualquier momento y los activos invertidos pueden volver a liberarse, el riesgo de una pérdida de precio también podría aumentar como consecuencia de ello, ya que esta no puede compensarse a su debido tiempo. En comparación con el robo advisor, un asesor de inversiones clásico puede responder mucho mejor a las necesidades de los inversores que desean invertir a corto plazo y desarrollar la estrategia de inversión óptima de acuerdo con sus ideas individuales.

Los inversores especulativos tampoco son el público objetivo de la gestión de activos virtuales, porque prefieren invertir dinero a corto plazo y con un alto riesgo, aunque es cierto que algo de riesgo siempre está presente, incluso en la gestión automatizada. Después de todo, la cartera está compuesta, entre otras cosas, de fondos que están sujetos a fluctuaciones de valor y ni siquiera los algoritmos pueden predecirlos siempre de forma fiable.

Un robo advisor es adecuado para todos los inversores privados que desean invertir dinero durante un período de tiempo largo y no tienen miedo a asumir riesgos. No obstante, los usuarios de estas plataformas deben tener un conocimiento básico del mercado de capitales, especialmente si se decide utilizar un half service robo advisor o uno self service.

¿Qué conocimientos financieros debe tener un inversor?

Para utilizar un robo advisor no es necesario ser un experto en inversiones, ETF (Exchange Trade Funds) o mercado de capitales. Sin embargo, es necesario comprender en cierta medida cómo se compone un fondo de índices negociados en bolsa y, en definitiva, la propia cartera.

Los ETF no tienen que ser necesariamente fondos indexados. Sin embargo, dado que la mayoría de los ETF son de este tipo, los términos se utilizan generalmente como sinónimos. Los fondos indexados replican un índice de mercado específico en proporción 1:1 en la medida de lo posible. Tomemos, por ejemplo, el conocido índice del mercado IBEX, que comprende las 35 empresas españolas con más liquidez que cotizan en el Sistema de Interconexión Bursátil Español (SIBE). Para poder realizar un seguimiento preciso de la rentabilidad, el ETF debe crear una imagen precisa del IBEX: cada acción individual debe ser ponderada tal y como se encuentra en el IBEX. A medida que el IBEX se desarrolla, también lo hacen los ETF.

Al invertir en ETF, los inversores minoristas también tienen la oportunidad de invertir en una amplia selección de mercados y de acumular sistemáticamente activos. Dado que los fondos indexados se gestionan de forma pasiva, tanto los costes como el esfuerzo son comparativamente bajos.

¿Cuánto cuesta una inversión utilizando un robo advisor?

El robo advisor se considera una opción de gestión de activos comparativamente económica debido a su gestión pasiva (que es el caso de la mayoría de los proveedores). Sin embargo, el coste total para el inversor depende tanto del alcance de los servicios (full service o half service) como del proveedor respectivo.

Algunos proveedores cobran una comisión anual de gestión, que se calcula en función de los activos fijos del inversor. Otros se basan en el volumen medio anual –la cuota se factura mensual, trimestral o anualmente. Dado que las tarifas varían mucho de un proveedor a otro, es esencial realizar una comparación exhaustiva entre diferentes gestores por adelantado. Hemos realizado una comparación de los costes directos de los cinco proveedores más conocidos de España que encontrarás en una tabla comparativa detallada al final del texto.

¿Es seguro invertir con un robo advisor?

La seguridad de la inversión a través de las plataformas online depende en gran medida del proveedor y de la tecnología utilizada. Un robo advisor acreditado solo transmitirá los datos del cliente de forma encriptada y nunca solicitará una transferencia del importe de la inversión deseada a la cuenta de la empresa. En su lugar, se abrirá una cuenta de referencia para que el cliente se asegure de que todos los flujos de pago son seguros. De esta manera, el proveedor intenta proteger los activos del inversor contra el acceso no autorizado.

Para asegurarte de que ni siquiera el propio proveedor tiene acceso a los activos, deberías elegir un robo advisor que esté autorizado y registrado por la Comisión Nacional del Mercado de Valores (CNMV) y por la Dirección General de Seguros y Fondos de Pensiones (DGSFP).

Además, los proveedores de renombre en el mercado español casi siempre colaboran con bancos asociados españoles, de modo que los inversores también están protegidos contra los riesgos económicos. Si existe una asociación, el robo advisor se limita a asumir el papel de consultor para el desarrollo y la optimización de la cartera. El banco asociado es responsable de la gestión de la cartera. Si el robo advisor se declara insolvente, la cuenta de valores del inversor, que se almacena en el banco asociado, no se verá afectada. En las plataformas ofrecidas por los propios bancos como Popcoin de Bankinter, el robo advisor de BBVA bajo el nombre de BBVA Invest o el asesor digital de ING esta seguridad se asume desde un principio.

Si el banco asociado quiebra, el inversor no tiene nada que temer. Los ETF forman parte de los fondos de garantía del banco, que no pueden ser tocados ni siquiera en caso de insolvencia. Pase lo que pase, el inversor recuperará sus activos. Con todo, el riesgo de sufrir pérdidas al invertir a través de un robo advisor nunca se puede descartar por completo. Sin embargo, debido a la amplia diversificación, este puede clasificarse (dependiendo de la disposición al riesgo del inversor) como bastante pequeño.

Comparación de robo advisors populares

Varios portales de comparación como Invertir en fondos de inversión, que trata temas de inversión, plataformas online como Rankia y revistas financieras como, por ejemplo, Morningstar (que informa sobre los últimos avances en el mercado español de ETF) examinan regularmente a los proveedores de gestión de activos digitales. Los tests de robo advisors muestran lo diferente que es la oferta en términos de inversión mínima, comisiones y reequilibrio. Hemos resumido para ti los datos más importantes sobre los cinco proveedores más conocidos en España.

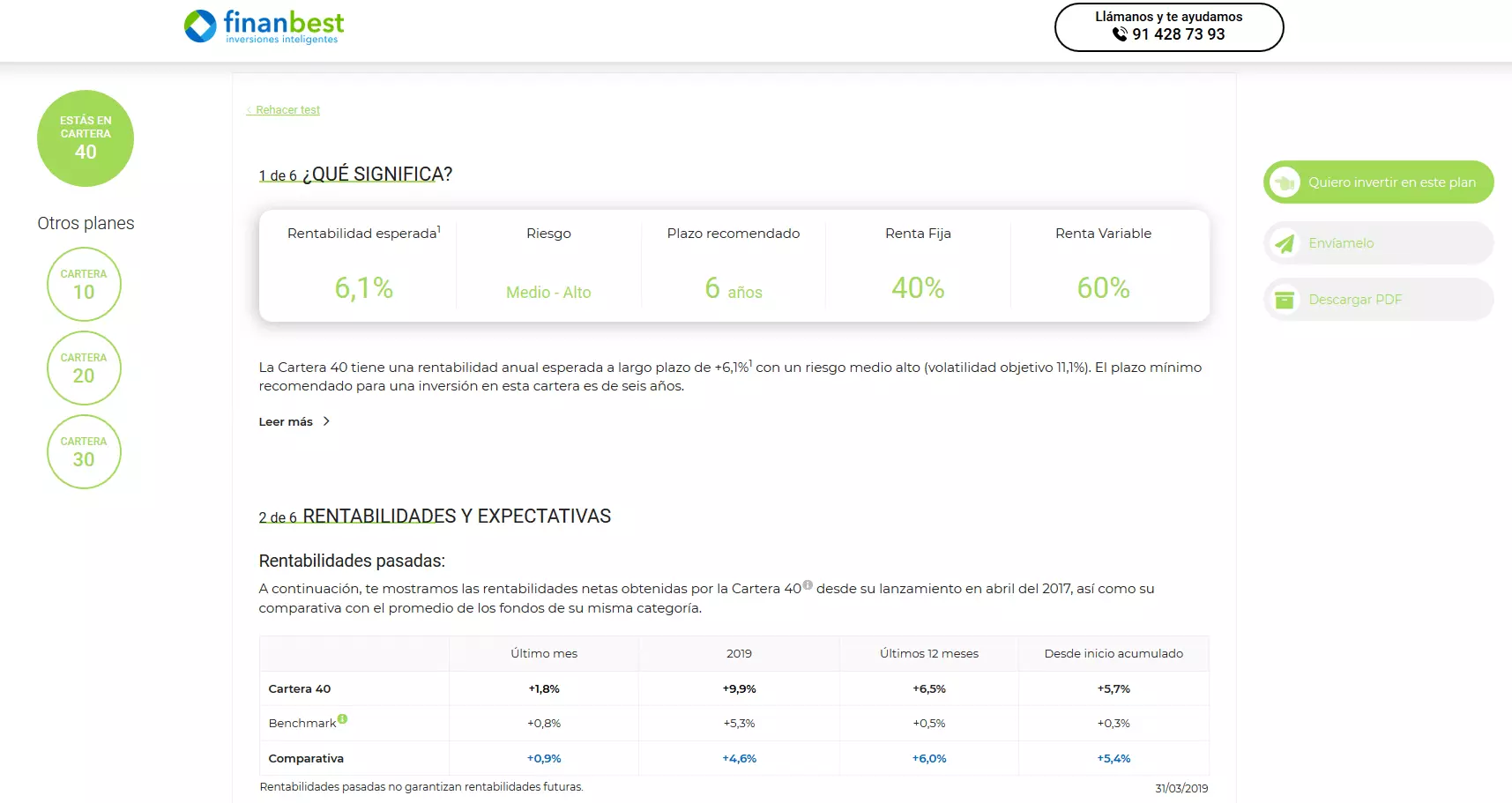

| Proveedor | Indexa Capital | Finizens | Finanbest | Popcoin | InbestMe |

|---|---|---|---|---|---|

| Banco/Entidad de custodia | Inversis | Inversis, Cecabank y Caser Seguros | BNP Paribas | Bankinter | Interactive Brokers |

| Estrategias o perfiles disponibles | 10 | 5 | 6 | 5 | 11 |

| Activos | Fondos indexados | Fondos indexados, ETF, bienes inmuebles y oro | Fondos indexados, ETF | Fondos indexados | ETF |

| Importe mínimo | 1000 €Planes de pensiones: 50 € | 10 000 €Plan ahorro, plan de pensiones y plan para niños: 50 € | 3000 €Plan de pensiones: 30 € | 1000 € | 5000 €3000 € hasta 25 años |

| Comisiones | Menos de 100 mil €: 0,45%De 100 a 500 mil €: 0,40%De 500 mil a 1 millón €: 0,30%De 1 a 5 millones €: 0,25%Más de 5 millones €: 0,15% | 0,83 % | 0,39 % anual (IVA incluido) | Cartera de fondos gestionados: comisión de 0,6%Cartera de fondos indexados: comisión de 0,4% | 0,77 % |

| Rebalanceo | Ajustes automáticos | Trimestral | Anual | Fondos gestionados: rebalanceo mensualFondos indexados: rebalanceo trimestral | Trimestral |

| Peculiaridades | Líder en volumen de inversión y número de clientes, promoción: inversión de hasta 10000 € sin comisiones el primer año | Alta 100 % online, gestor personal para patrimonios elevados, traspaso de fondos de inversión desde otras gestoras sin impacto fiscal | No es un banco y, por lo tanto, no tiene conflictos de interés; servicio de atención al cliente para resolver dudas | Registro 100 % online, 100 % digital y desde cualquier dispositivo | La cuenta se abre online |